从4.5%降至3.5%!振兴银行存量存款利率下调,第三方能否单方面终止“加息”?

新一轮银行存款降息之后,有银行存量存款利率也出现下调?近期,多名储户向第一财经反映,辽宁振兴银行股份有限公司(下称“振兴银行”)部分3年期、5年期产品的存量存款利率从4.5%、4.8%,降至3.5%、4%,分别下降100BP和80BP。

第一财经记者求证后发现,部分存量产品下调综合利率实际上是由于第三方此前的“加息”终止所致。根据储户提供的资料,去年,振兴银行引入第三方机构北京尼客矩阵科技有限公司(下称“北京尼客科技”)推出一款“伙伴助力计划”,针对振惠存3年期、5年期产品提供奖励利率,将综合存款利率分别拉升至4.5%、4.8%。

但今年11月15日,北京尼客科技发布通知称,由于合规性经营要求,此前的“伙伴助力计划”即将结束,活动期间存入振兴银行振惠存3年期、5年期产品的活动奖励将终止。

这与多数储户预期的优惠利率时限不符。

截至记者发稿,振兴银行暂未向公众披露具体信息。记者拨打振兴银行电话,接线人员表示,北京尼客科技目前确实终止了“伙伴助力计划”活动。该活动是由北京尼客科技跟进的,是否取消也由其决定。振兴银行的定期存款利率是不会变动的。

记者也拨打了北京尼客科技电话,客服人员告诉记者,该项目属于之前一个阶段性的活动,目前活动要终止了。

争议第三方“加息”

储户与银行争议的焦点在于第三方加息活动的时限。

储户李琳(化名)2023年陆续购入60万元振兴银行的存款产品 ,该存款产品在购买页面可选择北京尼客科技提供的专属券加息,选择后存款利率可在振惠存产品基础上上浮1%。李琳以此计算,该笔存款3年综合利率将上浮至4.5%。

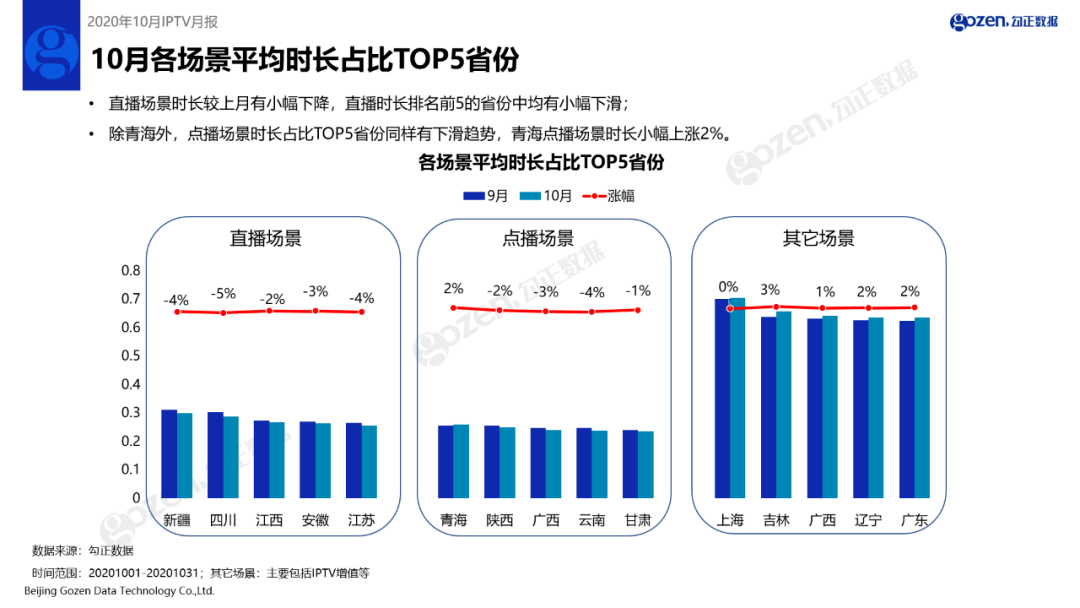

北京尼客科技推出的加息券(受访者提供)

在振兴银行的宣发口径中,储户多认为该笔加息将持续3年。根据李琳提供的资料,存款后,振兴银行后台显示,22.26万元的本金,收益部分既包含预期收益2.34万元,也包含“尼客矩阵助力收益”的加息收益6000余元。企业微信认证为“辽宁振兴银行”的一位客服当时也对李琳确认,1%的加息幅度将持续3年。

振兴银行App存款界面(受访者提供)

储户大明(化名)去年也陆续分多笔在振兴银行存入近100万元存款。他告诉记者,吸引自己购买振兴银行存款最重要的原因就是利率。当时振兴银行的客户经理拉出了最终利率表,承诺“1年期最终利率4.0%”“3年期最终利率4.5%”。

记者根据储户反馈、公开资料整理,去年,振兴银行通过北京尼客科技开展了多个利息奖励活动。第一类就是上述针对普通储户的活动,在振惠存产品基础上“加息”0.8%~1%不等,目前大多数此类产品的活动收益已确认暂停。这部分存款的预期收益低于储户预期。以300万元存款3年期为例,储户计算后的预期利息为40.5万元,但后两年取消加息补贴后,实际利息或为34.5万元,相差6万元。

另一类是2023年底,振兴银行推出的“回迁有礼”活动,面向曾在第三方互联网平台购买该行存单且尚未到期的客户,称可提前锁定未来3年4.5%年化收益(存款利率2.05%+活动奖励2.45%)。部分储户对记者透露,这部分活动奖励目前还未暂停。

表述模糊

第一财经记者注意到,在此类活动中,银行、第三方机构对加息的表述模糊不清。记者从多名储户处获取的加息券使用说明显示,“该券可用于存入振惠存三年期产品”“客户收益=存款产品持有收益+尼客伙伴助力收益”“尼客伙伴助力收益将在产品到期时,随产品一并发放”。

上述使用说明并未提及加息的具体时限。多名储户对第一财经记者表示,对这一说明的理解是“此收益将持续至产品到期”。

大明对记者表示,客户收益对储户来说就是利息,使用说明中提及的“客户收益=存款产品持有收益+尼客伙伴助力收益”,充分证明了客户收益的组成结构。

但一位银行营销人员对记者表示,上述说明一定程度上只能说明该券可运用于指定3年期产品,但并没有说明是否会连续加息3年。其中容易存在争议。

除了暧昧的活动奖励条款,产品协议及预期收益查询也存在疑点。

直到北京尼客科技暂停“伙伴助力计划”后,多名储户才发现,此前线上签署的产品购买协议找不到可查看入口。振兴银行的存款持仓界面也有变化。大明告诉记者,原本该界面可查看预期助力收益,显示的数额为3年满期收益。例如,15.7万元的存款,会显示预期奖励为4729元,即每年1%合计3年的利息收益。但近期产品的助力收益已经无法查看。

此前可查询的助力收益情况(受访者提供)

“银行有义务向消费者提供清晰、准确、完整的信息,以便消费者做出明智的决策。”北京市信之源律师事务所执行主任吴萌对第一财经记者表示,如果银行调整页面表述,导致储户无法查阅已购买存款对应的加息券内容、产品协议,这可能涉及消费者权益保护的问题。如果银行调整页面表述导致消费者无法获取重要信息,可能构成对消费者权益的侵害。

派发利息的第三方有何来头?

第三方平台发放奖励利率却中途暂停的背后,振兴银行与第三方机构是怎样的合作模式?

北京尼客科技客服人员告诉记者,他们仅为振兴银行的活动运营商。此前是和银行联合举办该项活动,并发放活动奖励。

事实上,北京尼客科技与振兴银行的合作至少可以追溯到5年前。从公开推文看,双方在2019年就针对推广开户有业务合作。根据储户提供的资料,2023年,北京尼客科技开始为振兴银行储户提供现金活动奖励。

有业内人士认为,在银行与第三方合作,由第三方派发加息券的模式存有诸多问题。第一,北京尼客科技仅为运营服务类公司,提供存款“加息券”并发放0.8%~1%现金奖励其实不符合商业逻辑。

企查查数据显示,北京尼客科技为上市公司北京科蓝软件系统股份有限公司(下称“科蓝软件”)的全资子公司,科蓝软件主营业务是向以银行为主的金融机构提供软件产品应用开发和技术服务。北京尼客科技则主要提供金融互联网营销平台及运营服务。

一位广东律师对记者分析称,双方合作中,主导方大概率为银行。营销平台不太可能自掏腰包补贴客户。银行最初采取这种第三方发放加息券的方式或许是为了规避监管要求,变相进行高息揽储。与大行相比,民营银行规模小、展业范围有限,揽储难度相对较大,常会通过添加白名单给予优惠利率、发放红包等方式变相高息揽储。“借道”第三方在一定程度上能减少监管方面的风险。

根据原银保监会《关于完善商业银行存款偏离度管理有关事项的通知》,银行不得违规返利吸存,通过返还现金或有价证券、赠送实物等不正当手段吸收存款。

第二,监管此前已经严格限制银行与第三方机构的合作,振兴银行引入北京尼客科技发放加息奖励可能存在合规性问题。

早在2021年,原银保监会、中国人民银行发布的《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》中强调,商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务,包括但不限于由非自营网络平台提供营销宣传、产品展示、信息传输、购买入口、利息补贴等服务。

2022年末,原银保监会发布的《银行保险机构消费者权益保护管理办法》中亦指出,银行保险机构不得允许第三方合作机构在营业网点或者自营网络平台以银行保险机构的名义向消费者推介或者销售产品和服务。

民营银行息差压力大

第一财经记者注意到,近期,同为民营银行的安徽新安银行股份有限公司(下称“新安银行”)也陷入存量存款利率争议中。据了解,新安银行曾计划下调“心安存系列360天”和“心安存系列360天02期”两款产品的年化收益率。

除了冒险对存量存款产品“动刀”外,许多民营银行近期也开始大刀阔斧砍“增量”,官宣下调存款利率。

仅11月15日一日,江西裕民银行、微众银行、新网银行,以及温州民商银行四家民营银行同日宣布执行新的人民币存款利率,利率降幅主要集中在5BP~45BP。此前,10月下旬至11月上旬,先后已有上海华瑞银行、重庆富民银行、武汉众邦银行,以及江苏苏商银行等超过10家民营银行对人民币存款利率进行调整。

值得注意的是,今年,振兴银行已经五度下调存款利率。其中,3年期定期存款由年初的3.39%下降至目前的2.8%,5年期定期存款由3.6%下降至目前的3.1%,下降幅度约50BP。

从高息揽储到密集调降负债端成本,民营银行调整方向的背后是净息差的下行压力。

国家金融监管总局披露的数据显示,去年逆势上涨后,今年民营银行的净息差开始持续收窄。截至今年二季度末,民营银行净息差降至4.21%,较一季度末下降0.11个百分点,较年初下降0.18个百分点。

此次陷入争议的振兴银行、新安银行经营也持续承压。财报显示,新安银行2023年实现营业收入3.26亿元,同比增长0.47%,净利润却同比下滑71.76%至0.44亿元。该行的净息差从2018年的4.3%断崖下跌至2023年的1.92%。

振兴银行2023年实现营业收入7.45亿元,同比下降10.92%。净利润1.07亿元,同比增长3.3%。

“民营银行存量存款‘降息’争议频发,背后实际是银行经营策略的转变。”一名银行业分析人士认为,今年民营银行的净息差持续缩紧,负债端成本压力增大,这可能是选择压降高息存款的原因之一。不过,即便此前通过第三方合作形式发放活动奖励,银行作为活动发起方,应该向客户充分告知活动利率的生效时间、使用方式,保障储户的知情权。

吴萌对第一财经记者表示,银行是否需要承担责任,需要根据具体情况和法律规定来判断。“如果银行在与第三方机构合作时存在违规行为,或者未向储户充分披露相关风险和信息,银行可能需要承担相应的责任。”不过,如果银行与第三方机构的合作符合相关规定,且银行已向储户充分披露了相关风险和信息,但第三方机构单方面取消加息券,银行的责任可能会相对较小。