华尔街到陆家嘴精选丨美国货基规模首超7万亿美元 利率仍超4.5%;英伟达业绩指引超预期但未达最高值 盘后股价仍下挫

①华尔街:降税将助推美股 贸易财政等政策或削弱美国未来经济增长 货基规模首超7万亿美元

华尔街预计,特朗普提出的减税计划,将在未来至少两年内,推动美股和企业盈利上涨。摩根大通预计标普500指数中约145家公司或明显受益。高盛预测,特朗普减税政策或在未来两年将标普500指数成分股公司的企业利润提高20%,2026年标普500指数或被推高至7500点,成分股公司的全年每股盈利将达到288美元/股。摩根士丹利首席全球经济学家Seth Carpenter日前表示,特朗普提议的关税将导致更高的通货膨胀,并削弱美国未来的经济增长。桥水联席首席投资官Bob Prince周三表示,特朗普在贸易、财政刺激和移民方面的政策,将可能导致美国无法实现2%的通胀目标。其政策可能会创造出一种名义增长率上升、支出保持高位、收益率曲线趋陡的经济情景,再加上财政刺激措施,投资者可能无法看到他们之前期待的实际利率降低。但这种环境对股市更有利,因为拥有定价权的公司可以将名义支出转化为名义收益增长。

国鸣投资秦毅:摩根观点认为,受到移民政策、关税、放松管制等因素影响,2025年和2026年经济增长或被调低,不确定性增加。美国货币基金规模首超7万亿美元,今年流入7000亿美元,货币市场依然提供4.5%以上的利率;2025年依旧看到消费和企业固定投资是GDP最大贡献量;移民在2025年降至100万,2026年进一步跌至50万;劳动人口增长和劳动力需求放缓,实际劳动收入增幅从2024年的3.1%降至2025年1.9%;美联储降息后耐用品消费在2025年下半年保持强劲,同时2025年四季度和2026年一季度关税负面效应显现;企业投资可关注:AI相关的电厂、数据仓库、服务器设备,2025年将维持2024年的投资强度;贸易和库存:关税或将拖累进口,在利率下降的背景下,企业将增加库存和消费;住房:整体房屋市场处于短缺,房屋建设2025和2026年将保持3%的增幅。

国都证券投资顾问陈兆凌:美经济或将面临更多不确定性,全球交易也进入分歧阶段。短期对A股影响逐渐减弱,市场或有望企稳回升。

②英伟达营收同比增长94% 收入预测高于预期但未达最高值令股价盘后下挫

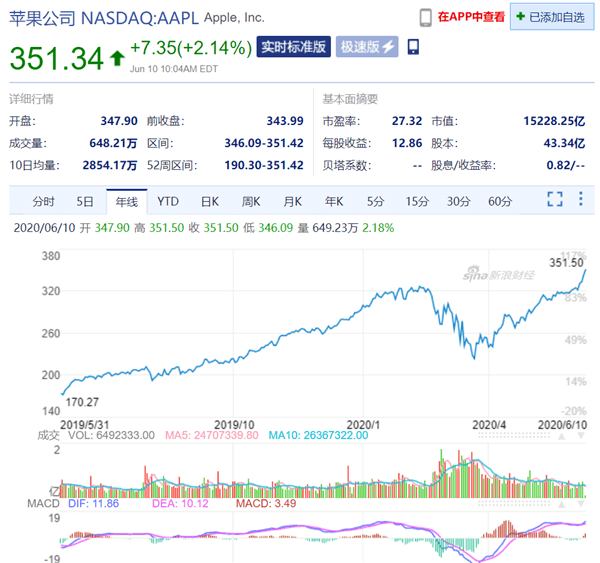

英伟达三季度营收继续飙升,同比增长94%至351亿美元,虽然高于预期,但与前三个季度相比,这仍然是连续放缓,前三个季度的销售额分别增长了122%、262%和265%。三季度数据中心收入308亿美元,均高于预期;净利同比大增108.87%至193亿美元。该公司预计第四季度营收为375亿美元,上下浮动2%,而根据LSEG编制的数据,分析师的平均预期为370.9亿美元。也就是说,虽然英伟达第四季度收入预测略高于预期,押注其人工智能芯片销售强劲,但仍未能达到投资者的高期望,投资者已将其打造成全球市值最高的公司。英伟达股价在盘后交易中下跌一度超4%后收窄。该公司股价今年迄今已上涨近两倍,成为市值最高的上市公司。

国鸣投资秦毅:Blackwell产品依旧供不应求,公司三季度研发支出33.9亿美元,同比增长48%。与去年相比,总股本少了1.59亿股,262亿美元回购使得每股收益0.79美元/股,同比增长114%。前三个季度营收912亿美元,盈利508亿美元;公司季度有效税率13.6%,继续低于联邦法定的21%。

山西晋非投资

香港大学中国商业学院客席副教授李徽徽:英伟达最新财报显示其AI芯片业务的强劲表现仍是核心亮点,尤其是数据中心业务超预期,展示出市场对生成式AI需求的持续旺盛。同时,下一代Blackwell芯片的投产为公司未来几个季度的业绩提供了明确支撑,强化了其技术领先地位。然而,从财报中的增速放缓迹象可以看出,市场的爆发性需求可能已经过了高峰期,另外,芯片供应链的限制或影响出货节奏,加剧了对市场份额的潜在竞争压力。此外,随着AI硬件市场竞争加剧,英伟达的利润率或面临挑战。中长期来看,英伟达仍具显著投资价值。其强大的生态系统、持续创新的技术路线图,以及在生成式AI和高性能计算中的关键地位,赋予其长期增长潜力。但其估值已达到历史高位,需关注未来增速是否能支持当前市值。

国都证券投资顾问陈兆凌:AI应用以及终端产品加速落地使得AI投资热潮得以延续。英伟达财报虽然没有达到最高预期,但数据中心等业务的增长或继续提振投资者的信心。

③Palo Alto Networks季度收入增长14% 宣布拆股计划

全球网络安全领导者Palo Alto Networks清晨盘后发布的财报称,2025财年第一季度收入增长14%至21亿美元,非GAAP净利润也同比增长16.86%至5.449亿美元,或每股摊薄收益1.56美元。公司的下一代安全年度经常性收入(ARR)同比增长了40%,达到了45亿美元。其剩余履约义务也增长了20%,达到126亿美元。公司董事长兼首席执行官尼基什·阿罗拉(Nikesh Arora)将强劲的业绩归因于公司的平台化战略,他认为这一战略正越来越被公认为安全和人工智能成果的游戏规则改变者。另外,公司董事会批准了1拆2的股票拆分。展望未来,Palo Alto Networks预计下个财季的下一代安全ARR将在47亿-47.5亿美元之间,总收入预计在22.2亿-22.5亿美元之间。该公司还预计稀释非GAAP每股净利润在1.54-1.56美元之间。由于财报季度21亿美元的收入略低于市场预期的21.2亿美元,导致股价盘后下挫超5%。

国鸣投资秦毅:Palo Alto Networks通过并购成就企业的高速增长;平台化发展,现金流强,客户粘性高;AI助力解决复杂网安需求。公司宣布1股拆2股。公司季度展望符合预期;年度展望:营收91.2亿-91.7亿美元,同比增长14%,略高于预期的91.3亿美元;非GAAP营业利润率预计在27.5%-28.0%,摊薄非GAAP每股净利润为6.26-6.39美元;公司亮点:2014年至今股价上涨18倍,期间公司进行了20余次,约50亿美元的并购,将单一产品打造成颠覆平台,并提供全面网络安全解决方案。

国都证券投资顾问陈兆凌:下一代防火墙软件解决方案公司业绩增长加快,AI超预期发展提升网络安全需求,看好A股相关板块补涨机会。

④塔吉特三季度业绩不及预期并下调全年指引 美股零售板块受惊下挫

塔吉特股价隔夜大跌21.38%,报收121.76美元。公司三季度营收256.7亿美元,同比增长1.1%;Non-GAAP每股收益为1.85美元,可比销售额增速放缓至0.3%,均不及预期。具体来看,实体店可比销售额下降了1.9%,而数字可比销售额增长了近11%。在线销售额的增加也带来了更高的履行成本,这导致营业利润率下降。塔吉特目前预计全年每股收益在8.30-8.90美元之间,低于此前预期的9.00-9.70美元区间,公司警告称季度销售平淡和库存增加损害了盈利能力。公司高管表示,美国消费者在服装和家居用品等非必需品上的支出减少。塔吉特股价暴跌拖累美股零售板块走低,美国达乐公司(DG.US)跌4.27%,诺德斯特龙(JWN.US)跌1.85%,美元树(DLTR.US)跌2.61%,柯尔百货(KSS.US)跌4.06%,梅西百货(M.US)跌3.76%,沃尔玛跌后转涨0.68%。Vital Knowledge分析师Adam Crisafulli在报告称,塔吉特的疲弱业绩凸显出沃尔玛的势头很大一部分来自市场份额的增长。消费者仍然很挑剔,也很节俭。塔吉特的糟糕表现可能对柯尔百货、达乐和美元树等公司来说不是好兆头。

国鸣投资秦毅:公司5年信用CDS走阔7个基点。公司为美国第二大零售商,拥有美国最时尚的“高级”折扣零售店,系消费者重点必需品和折价品。最新季报显示,三季度营收252亿美元,低于预期的257亿美元;毛利率27.2%,低于预期150基点;经营利润率4.6%,低于预期100基点。公司预计2025年每股收益8.3美元-8.9美元,大幅低于预期的9-9.7美元/股。与塔吉特相反,沃尔玛、家得宝和劳氏均上调了全年业绩预期。

国都证券投资顾问陈兆凌:关注国内政策预期以及CPI等数据变化情况,消费强复苏或仍待政策超预期落地,可关注局部改善的细分机会。

⑤投资者日“打开想象空间” 数据中心液冷龙头Vertiv周二大涨

周一的投资者日中,数据中心设备、服务提供商Vertiv展示了其最新技术,重申了2024年的目标,并提供了2025年的销售展望,均超出市场预期。Vertiv提高了2024-2029年的长期销售增长和利润率目标,目前预计长期收入CAGR为12%-14%,营业利润率为25%,并将常规年度现金股息提高了50%至15美分/股,按季度支付。活动结束后,Vertiv股价飙升,并收获多家华尔街机构的看涨报告。 作为一家专注于数据中心基础设施的公司,Vertiv提供电力管理、温控系统等关键技术,广泛应用于数据中心、通信网络和其他需要稳定电力支持的场所。因此,市场对数据中心的需求对Vertiv而言至关重要。Vertiv预计2023-2029年会增加100GW的数据中心,而目前全球数据中心仅为40GW。Vertiv还预计,传统数据中心的价值量为2.5-3百万美金/MW(1GW=1000MW),而高密度数据中心的价值量为3-3.5百万美金/MW,这之间存在市场空间。目前,Evercore ISI分析师Amit Daryanani和Oppenheimer分析师均重申了对Vertiv股票的“跑赢大盘”评级。Vertiv股价周二大涨14.57%后,隔夜回落2.43%,报137.51美元。

香港大学中国商业学院客席副教授李徽徽:Vertiv财报数据展现了对数据中心未来需求的精准判断和业务整合能力,但核心看点在于其如何将增长目标与实际市场需求的动态变化相匹配。数据中心行业正处于高速发展阶段,尤其是向高密度架构和节能解决方案的过渡,这为Vertiv提供了扩展市场的机会。然而,这也意味着技术更新和客户需求将更加多样化,Vertiv需持续投入研发,避免陷入单一市场依赖的风险。同时,行业的高增长预期也伴随着潜在的不确定性。例如能源供应限制和全球数据中心扩张放缓的可能性,或将对Vertiv提出更高的效率要求。如果不能有效提升供应链管理和优化解决方案,可能会削弱其竞争优势。从中长期来看,Vertiv的投资价值依然显著。其在数据中心基础设施领域的技术优势和市场份额为持续扩张提供了可靠支撑。然而,需关注其执行力和技术创新是否足以应对未来竞争和潜在市场变化。

国都证券投资顾问陈兆凌:英伟达GB200量产,高性能算力芯片以及数据中心的发展将大幅提高散热需求,液冷方案将成为最优选择。

开源证券通信行业点评报告(2024-11-20):AI集群高密度化发展,多点助力液冷渗透率有望快速提升。1)伴随芯片侧及机柜侧功耗持续增长,逼近风冷散热极限,液冷逐渐成为行业必选项;2)运营商大力推动液冷技术应用,预计2025年及以后新建项目50%以上将应用液冷技术;3)液冷单千瓦散热成本持续降低,液冷性价比逐步凸显。【液冷】推荐标的:英维克(液冷全链条自研龙头);受益标的:网宿科技、科华数据、高澜股份、申菱环境、飞荣达等;【液冷AIDC】推荐标的:宝信软件、润泽科技;受益标的:光环新网、云赛智联、奥飞数据、科华数据、数据港、世纪互联、万国数据等;【液冷服务器&交换机】推荐标的:中兴通讯、紫光股份;受益标的:锐捷网络、浪潮信息等。