A股上周出现回调,权益类FOF基金净值回撤明显,市场关注消费需求回暖变化

上周,A股出现较为明显的回调,各主要指数在均有不同程度的下跌。受此影响,公募FOF上周业绩表现不佳,权益类产品普遍出现净值回撤,股票型FOF全部呈现负收益。尽管市场对于科技线的投资热情还未消散,但随着年底临近,市场对于消费需求的回暖变化较为关心,而由此带来的相关板块投资机遇也是市场关注的热点之一。

A股回调,股票型FOF上周收益率全部告负

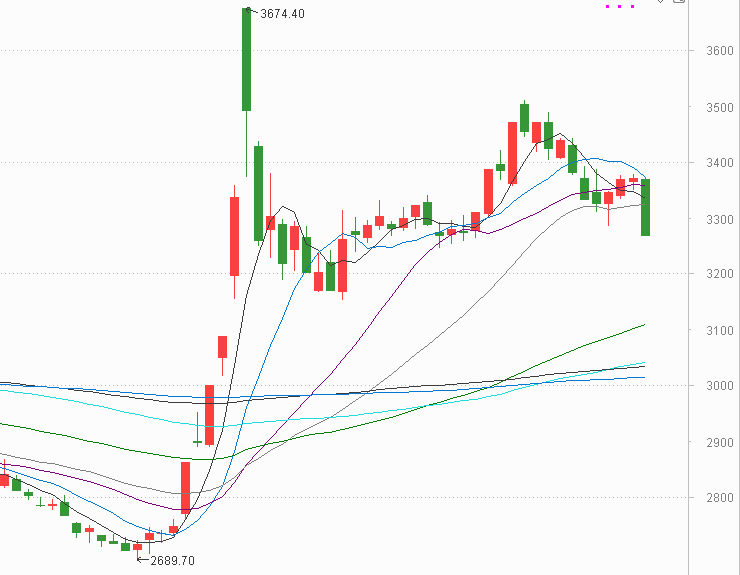

上周(11.11-11.17),A股出现较为明显的回调,各主要指数均有不同程度下跌。上证指数、沪深300和万得全A分别下跌3.52%、3.29%和3.94%;创业板指、中证500、中证1000和科创50分别回调3.36%、4.79%、4.63%和3.78%。

受此影响,权益类基金净值回撤明显,由于各行业指数呈现周度普跌态势,因此这类型基金的单周投资胜率较低。在公募FOF中,股票型FOF全部呈现负收益,表现较好的为同泰积极配置3个月A的-0.0207%,跌幅最深的是国泰行业轮动A,录得-8.5238%。

从国泰行业轮动的三季度报告来看,重仓基金当中,南方中证全指房地产ETF、华夏中证全指房地产ETF、银华中证内地地产主题ETF等上周跌幅居前,这也反映出上周市场跌幅较深的投资方向。

中信一级行业分类当中,非银金融板块或因近期市场表现不佳,下跌7.52%。房地产板块下跌9.30%,市场期待地产政策能有进一步加码。之前涨幅较多的国防军工板块上周快速回调,下跌9.36%。

此外,港股市场也在上周出现下跌,部分港股通医药卫生类ETF、创新药ETF以及科技类ETF等跌幅明显,这些ETF很多都出现在基金三季度报告的重仓基金序列当中,也使得上周重仓这些基金的FOF净值回撤较为明显。

不过,新能源板块的投资赚钱效应在上周表现较好,这也使得一些重仓此类基金的FOF业绩相对占优。以东财均衡配置三个月A来看,上周净值收益率达到4.0231%,在混合型FOF当中业绩最佳(统计初始基金),从它的重仓基金来看,三季报显示配置了国投瑞银新能源C。

说明:上周各类型公募FOF部分头部业绩产品统计 来源:Wind

市场关注消费需求回暖变化

事实上,对于权益市场的投资,自9月24日以来,很多个股股价都创出阶段新高,但对比业绩增速来看,依然有不少强势股缺乏基本面支撑。这也是业内关注所谓高标个股股价回调的原因,同时,市场也在关注真正有业绩支撑的顺周期板块投资机遇。

诺安基金的分析指出,往后看,稳增长政策效果逐步显现,或有望支撑4季度经济增长回升,而后续内需修复持续性可能主要取决于财政政策能否持续发力,以及地产周期能否持续企稳。

地产以及其他消费需求端方面,公开信息显示,10月需求端延续9月以来的改善迹象,地产销售面积同比降幅明显收窄,社零同比增速亦较9月的3.2%继续回升至4.8%,“以旧换新”等政策补贴对耐用品消费的提振较为明显,双十一购物节前置亦有所影响。

据申万大类风格指数中的消费指数观察,截止到上周末,指数在本月以来实现了1.93%的涨幅,相比于部分月内仍呈现负收益的指数来看,消费指数的上涨值得关注。此外,近期备受市场关注的中证A500指数也在成分中纳入可选消费,随着指数及相关ETF的后续发展,板块的投资机遇也值得期待。

展望后市,国泰君安证券的研报分析指出,A股确认短线调整开启,进入“战术上相对谨慎”时间,前期涨幅较大的指数、个股均有获利回吐压力。从中线维度“战略思维”来看,依旧对调整之后的中线走势保持乐观。

配置方面,基于目前“战术相对谨慎,战略继续乐观”的观点,建议投资者厘清手中的标的;对于本轮行情涨幅较大的标的,应保持相对谨慎,可适当止盈或采取“高位切低位、先涨后涨”思路调整组合;对于目前涨幅相对落后的标的,则无需过分恐慌。在前期大幅上涨后,大盘目前有修复技术形态的需要,待主要指数回试重要技术位置之后,市场有望重拾升势,建议投资者对中线行情保持乐观。