为何巴菲特会看上达美乐 半价买入的秘密

为何巴菲特会看上达美乐

2024年三季度,巴菲特旗下的伯克希尔买入了达美乐披萨。截至2024年9月30日,伯克希尔持有128万股达美乐披萨股票,价值约为5.49亿美元。

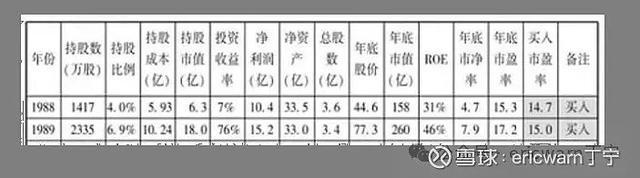

为了学习巴菲特,笔者发明了一个叫作“市赚率”的估值参数。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。考虑到ROE是个百分数,所以市赚率的真实公式其实是:PR=PE/ROE/100。当市赚率为1时为合理估值,大于或小于1则分别为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。两年平均下来,刚好就是0.4PR。从那时起,“用40美分买入1美元”就成了巴菲特的口头禅,因此市赚率可能是他的投资秘密之一。巴菲特以折扣价买股,笔者也模仿这种策略。

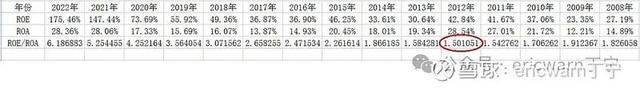

必须指出的是,市赚率与巴菲特常提的DCF在某种程度上是相通的,但仅限于ROE在10%到50%之间。当ROE虚高失真时,需要借助ROA来进行估值。以苹果公司为例,2008年以来,即使是最保守的经营策略也是轻微负债,而当年的ROE刚好是ROA的1.5倍。这样就出现了衍生市赚率,其公式为:衍生市赚率=PE/1.5ROA。

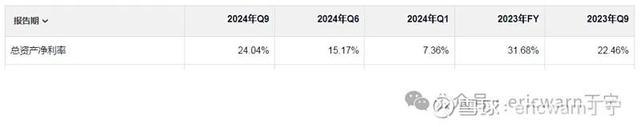

最近几年,许多美股公司通过负债进行“分红+回购”,使净资产极小甚至为负值。达美乐披萨便是这种情况,因此需要用衍生市赚率来估值。本周收盘时,达美乐披萨的TTM市盈率为25.98PE,预计巴菲特的买入成本大约是25PE左右。TTM ROA则是最近四个季度的ROA之和,即2024年前三季度的ROA加上2023年第四季度的ROA(24.04%+9.22%=33.26%)。计算得出的衍生市赚率为0.50PR,相当于半价买入。

值得注意的是,由于巴菲特的投资规模巨大,他无法做到精确操作。例如,今年大幅减仓的苹果公司,就是在接近合理估值(0.8PR)时开始卖出,追求的是模糊正确。

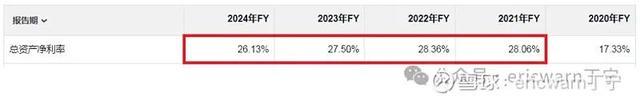

查看达美乐披萨的财报数据,会发现该公司多年来的ROA大多稳定在30%左右。给它1.5倍的ROA作为合理估值并不为过。同样地,苹果公司的多年ROA大多稳定在27%左右,给予1.5倍的ROA作为合理估值也还算合理。然而,英伟达的情况有所不同。尽管最近一年的ROA高达56%,但前几年表现不佳。在这种情况下,使用1.5倍的ROA作为合理估值可能不太可靠。

达美乐披萨很可能并非出自巴菲特之手,因为除了打折的市赚率外,巴菲特通常还要求市盈率在15PE以内,最多放宽到20PE。而25PE的达美乐披萨,大概率不是他的选择。

为何巴菲特会看上达美乐!