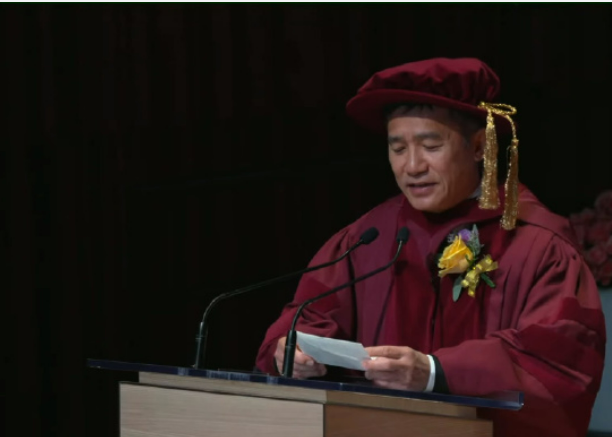

光大永明人寿产品精算部总经理高嵩:防范利差损风险的同时,还要关注衍生风险

11月19日,每日经济新闻主办的“2024金融发展年会”在北京召开。

在“求解利差损”研讨会上,光大永明人寿产品精算部总经理高嵩表示,当前行业之所以会形成利差损问题,究其根本还是因为我们对风险的认知存在一定的局限性。

“很多时候,行业不是不知道利差损风险的存在,只是迫于市场竞争压力,机构只能在风险与市场竞争力之间做出选择。”高嵩表示,当同业在市场上表现得更为激进或给出更足的费用和更高的收益时,为了抢占市场和保持市场竞争力,很多机构不得不跟进推出类似的产品或做出类似的行为,从而变成一种行业的行为,因此市场竞争行为也是形成目前行业“利差损”的内在因素。

我们注意到,在资本充足率的压力下,保险公司股东自身对利差损的重视程度在不断提升。同时为了解决保险公司的利差压力,监管已推出了降低预定利率、“报行合一”等一系列政策。在市场无形的手和监管有形的手共同作用下,行业的发展已经开始向好的方面转向,发生系统性风险的概率大幅度降低。

至于机构该如何解决利差损问题,高嵩从精算的角度给出了个人的见解。“现阶段开始重视资产负债匹配属于‘亡羊补牢’的行为,虽然对存量业务已形成的利差损风险不会有太大帮助,甚至锁定了损失,但是可以保证风险敞口不再继续扩大。保险公司可以通过降低新业务负债成本、提升资产端收益等方式提升未来的盈利水平和抗风险能力,逐步消化历史业务的损失”。高嵩表示,作为银行体系下的保险机构,光大永明人寿的整体策略相对稳健。目前主要采取两大策略:在产品开发方面,仍然以客户为中心,根据客户的需求来提供产品;在渠道和后端服务方面,降低负债成本,通过服务来提高产品的竞争力。

高嵩在呼吁行业重点关注利差损风险的同时,也提出保险公司在执行“报行合一”、利率切换等政策时应充分考虑公司自身费用管控要求与实际销售能力关联。避免采用机械的费用管控方式,最终陷入费用超支、控费、业务下滑、费用进一步超支的恶性循环,进而衍生出如声誉风险、流动性风险等次生风险。保险公司要通过加强自身销售能力建设,打造产品特色,提升投资和风险管控能力,不再依赖“客户收益”竞争和“业务费用”竞争获得发展,最终形成良性的低成本业务发展局面。此外,也希望监管层能对稳步推进“报行合一”政策给予指导性建议,尤其是针对中小公司的固定费用分摊和费差损明确一个优化方案,这样既符合行业实际情况,也有助于行业的健康发展。