罗志恒谈股市平准基金:规模应在2万亿至6万亿,允许救市期间出现亏损 稳定市场信心关键举措

近年来,我国资本市场制度改革不断深化,上市公司质量、投资者结构及市场生态正经历深刻调整。随着改革进入深水区,加之国内经济仍处于转型期和国际地缘政治复杂多变,改革难度增加,市场波动也将更加明显。

股市平准基金作为逆周期调节的重要工具,在面临重大内外部冲击时,可以发挥稳定市场、托底止跌、恢复信心的作用。与“金融保障稳定基金”相辅相成,分别从稳定资本市场和救助机构两方面共同护航金融体系,为改革腾挪空间。我们总结了境外平准基金的实践经验,分析了我国设立股市平准基金的必要性,并提出了主要制度构想。

从理论和国际实践经验看,设立股市平准基金非常必要,基本能在短期内发挥稳定市场的效果。金融市场不同于商品市场,在资产价格非理性暴跌的情况下,市场自我修正机制难以发挥作用,流动性枯竭和信心严重缺失不仅会导致市场崩盘,还可能蔓延至实体经济。典型例子是美国1929年股灾引致经济大萧条,以及20世纪90年代日本股市崩盘导致经济停滞20年。我国股市有2.2亿投资者,股市运行不仅关系到上亿家庭和工商百业,还涉及社会稳定,因此政府有必要及时矫治市场失灵,防止风险跨市场传染。

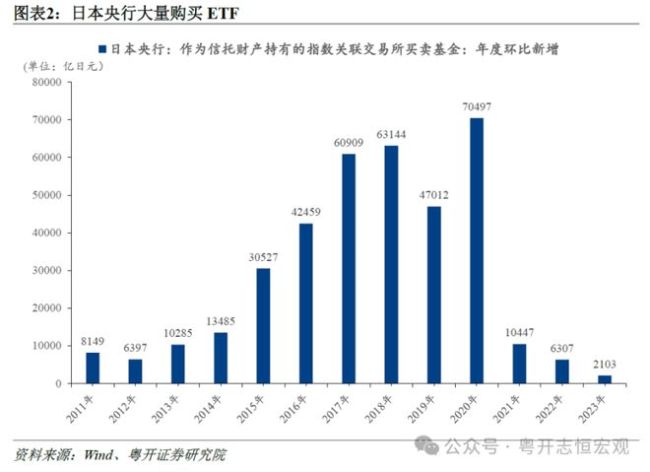

全球主要经济体在面对危机导致的股市暴跌时,经历了从早期放任自由到后期果断干预的过程,干预速度和力度均有所提升。其中,采取平准基金救市的方式较为普遍。例如,2020年疫情冲击下的日本和韩国都设立了平准基金。我国也有类似临时性举措,如1990年深圳证券市场面临崩盘时,财政部和金融机构出资2亿元救市;2015年股市暴跌时,证金公司利用央行提供的2万亿元参与救市。

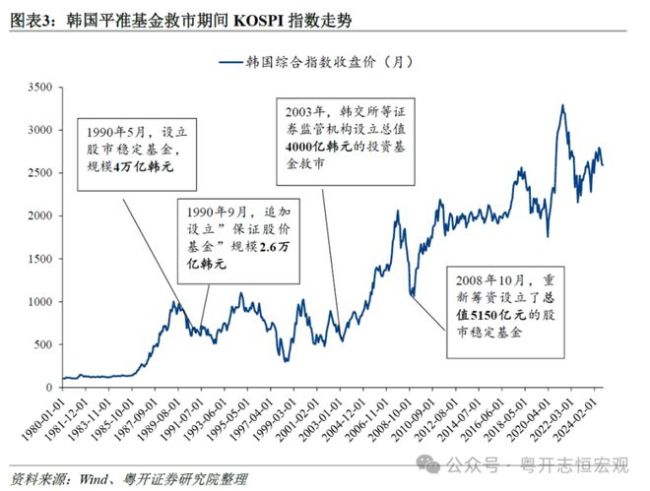

从效果看,股市平准基金可以在一定程度上解决突发性市场危机。例如,2003年韩国遭遇“信用卡危机”波及股市,韩国证券监管机构设立总值4000亿韩元的投资基金进行救市,随后韩国股市企稳并开启长达4年的牛市。

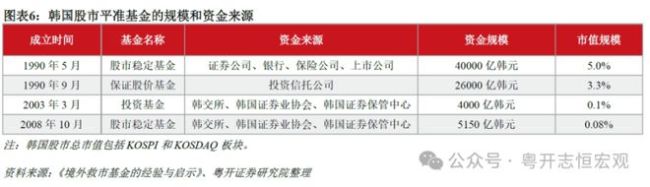

境外经验表明,不必抱着市场原教旨主义讳言救市,关键在于做好制度设计。平准基金一般由政府主导,主管机构为政府部门,运行主体通常成立专门的基金管理委员会负责。例如,2008年美国救市基金由财政部主管,2010年后日本平准基金由央行主导。平准基金规模过小无法提振信心,过大则会增加资金运行成本及退出难度。韩国是金融机构出资设立平准基金的典型案例,如1990年的股市平准基金,由627家机构出资成立。

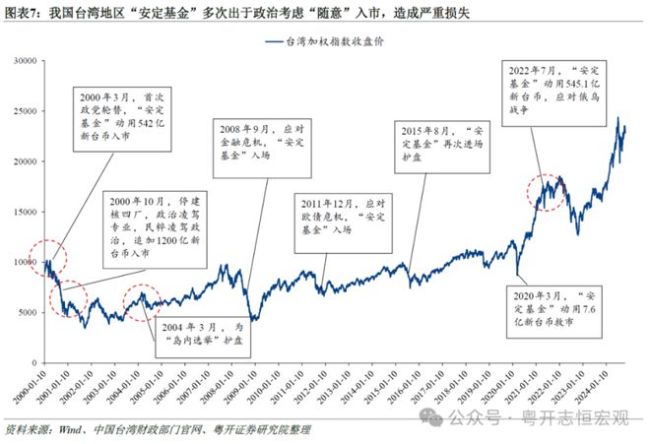

平准基金往往在股市出现严重暴跌时入场,但介入时点只有定性的规定,没有量化的标准。入场过早会阻碍市场自我调节机制,造成不必要的恐慌;入场过晚可能会错过救市黄金窗口。境外经验多是设立定性的标准,如规定因海内外重大事件或国际资金大幅移动显著影响民众信心时,平准基金可以进行托底救市。

平准基金的买入标的主要是权重股或跟踪指数的ETF,操作应做到事前保密、事后公开。购买非指数成分股容易引起不公平交易和利益输送问题。从境外案例看,平准基金干预过程往往仅在事前公布基金规模,具体标的和进场日期都是保密的。操作完成后应及时披露平准基金的操作绩效、过程及选股标的。

除了日本,大部分经济体的平准基金都会安排退出机制,在市场企稳上涨时缓慢退出,以减少市场扭曲。退出时点一般选在市场企稳或上涨时,退出方式主要是直接减持或发行指数基金。韩国和我国台湾地区的做法是在股市上行期逐步售出股票,我国香港地区则采取发行指数基金的方式退出。

短期来看,平准基金通过恰当的入场时机和足够的买入力度能有效提供流动性,恢复投资者信心,促使股市企稳回升。长期来看,上市公司股价由盈利能力决定,最终仍取决于经济基本面。平准基金更多用于应对非经济冲击引发的市场下跌,当市场因经济疲软而震荡时,平准基金往往只能短期抬升股指,无法扭转下跌趋势。这时更需要一揽子经济刺激计划,助力实体经济企稳,提高企业盈利能力。

当前,我国资本市场已进入制度改革深水区,注册制走深走实过程中可能仍有挑战,市场波动在所难免。股市平准基金作为逆周期调节的重要工具,可以和金融保障稳定基金形成共振,共同护航金融体系,为改革腾挪空间。特别是在当前市场交投较活跃的情况下,更应提前筹谋。为此,我们根据境外平准基金的实践经验,提出我国设立股市平准基金的构想。

首先,需解决立法层面问题,赋予平准基金干预市场的法定权力。其次,明确投资决策体系、资金规模等,减少寻租和利益输送等问题。组织体系方面,可由证监会进行统一监管,同时设立专门的基金管理委员会负责运营,人员组成须包括各部委任命的专员、交易所委派的专家、特聘的资深经济学家以及经验丰富的专业投资人员。资金规模方面,适合我国的资金规模在2万亿元至6万亿元之间。资金来源方面,可以通过向大型商业银行、证券公司等金融机构借贷筹集,央行在此过程中提供再贷款等流动性支持;发行特别国债;其他财政资金,如计提一定比例证券交易印花税或国有股转让溢价。

投资标的方面,应以沪深300等主要宽基指数及相关ETF为主。操作披露方面,平准基金入场操作前对外公布明确规模,但对买入标的、具体进场时间严格保密。完成任务后,应将平准基金的操作绩效、过程及选股标的予以披露。退出及考核方面,设立明确的退出机制,允许平准基金救市期间出现亏损。一方面,平准基金入市目的不在于保值增值,而是出于稳定市场的考虑,是以公共效益为先;另一方面,平准基金一般在股市企稳上涨时期退出,境外经验显示即使救市期间有“浮亏”,退出时基本都能收回成本,并取得不错收益。